Fundusze inwestycyjne to aktualnie jedna z popularniejszych form inwestowania. Ale czy wiecie, czym właściwie sie zajmują i jak takie fundusze działają?

Wyobraź sobie sytuację, że masz jakieś oszczędności, ale tak nie do końca jesteś przekonana do lokaty, a na giełdzie póki co sama nie odważyłaś się zainwestować. Oddajesz więc swoje oszczędności w ręce specjalistów od inwestowania (przynajmniej takie powinno być nasze główne założenie 🙂 ), którzy powinni umieć to zrobić, bo zajmują się tym zawodowo. A więc fundusze to taka forma inwestowania, gdzie uczestnicy funduszu wpłacają (lokują) wspólnie swoje pieniądze. Uczestnikami mogą być osoby indywidualne jak Ty i ja, ale też np. przedsiębiorstwa, miasta, czy nawet związki wyznaniowe. Jaki jest cel funduszy inwestycyjnych? To oczywiście jak najkorzystniejsze lokowanie wpłaconych pieniędzy, chociaż oczywistym jest, że fundusze zarabiają też na siebie w ten sposób. Niektóre instrumenty do inwestowania są dostępne jedynie dla takich tworów jak fundusze, więc tym sposobem tylko możemy z nich skorzystać.

Z roku na rok powstaje coraz więcej funduszy i forma ta staje się bardzo lubiana. W danych GUS w końcu czerwca 2015 roku na polskim rynku finansowym funkcjonowało ogółem 717 funduszy inwestycyjnych, o 75 więcej niż rok wcześniej.

Od czego zależy nasz zysk w funduszu?

To, jak będzie wyglądał rozwój naszego zysku od zainwestowanych pieniędzy zależy od dwóch podstawowych kryteriów, czyli od strategii inwestowania i od czasu, na jaki chcemy powierzyć pieniądze.

Fundusze mają różne modele inwestowania. W ofercie banku, w którym moje dzieci mają swoje konta maklerskie (tak, tak, moje dzieci też mają swoje własne konta maklerskie, na które wpłacam co miesiąc jakąś kwotę) jest możliwość wybrania różnych modeli inwestowania przez określone fundusze. Jest opcja najbardziej ryzykowna, czyli 75% inwestowane jest w akcje i 25% w obligacje, inna to pół na pół w akcje i obligacje i najmniej ryzykowna to 75% w obligacje i 25% w akcje. Możemy więc wyróżnić modele inwestowania: agresywny, zrównoważony i zachowawczy. Na marginesie dodam, że wpłacane przez nas na dziecięce konta maklerskie comiesięczne kwoty idą na kupowanie ETF-ów na index DAX, czyli dokupuję im notowane na giełdzie i działające podobnie jak akcje tytuły uczestnictwa funduszu ETF właśnie (definicja ETF pod linkiem, a dokładny post na ten temat pojawi się niebawem).

Oczywiście inwestowanie pieniędzy w akcje spółek giełdowych zawsze oznacza możliwość wahań wartości udziałów uczestników (kursy akcji stale się zmieniają), ale jak pokazuje wieloletnie doświadczenie rynków kapitałowych na cały świecie, w okresie dłuższym, to znaczy kilku- czy kilkunastu lat, stopa zwrotu z inwestycji giełdowych jest z reguły wyższa niż z lokat bankowych w tym samym czasie.

Jak wspomniałam już wyżej, najmniejszym ryzykiem obarczone będzie inwestowanie w papiery skarbowe, obligacje. Zwrot z takich inwestycji, choć pewnie na plus, nie będzie dużo wyższy zapewne od inflacji.

Tak więc jak w każdym medalu, mamy i tu dwie strony 🙂 Im bardziej ryzykowne inwestowanie, tym bardziej możliwe prawdopodobieństwo straty, ale też szansa na nadzwyczajne zyski. Powinniśmy wpierw, decydując się na fundusz, określić dla samych siebie, jaki stopień ryzyka będzie dla nas akceptowalny i tym kierować się przy wyborze strategii, według której maja być inwestowane nasze pieniądze.

Jakie są rodzaje funduszy?

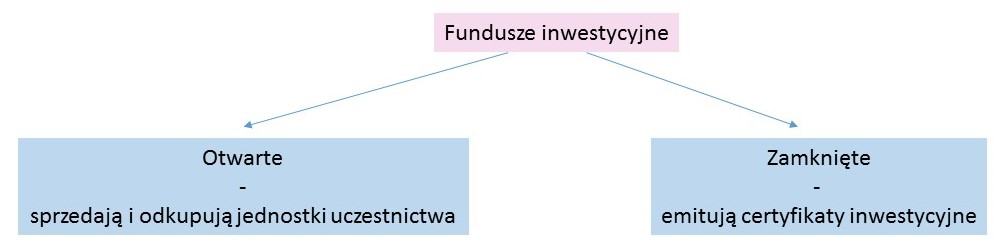

Główny podział funduszy, który wynika jedynie z regulacji prawnych to podział na:

Fundusze otwarte sprzedają i odkupują jednostki uczestnictwa i na polskim rynku działają już od kilkunastu lat, więc mechanizmy ich działania i sposób oszczędzania w nich są dosyć dobrze poznane.

Fundusz otwarty zobowiązany jest sprzedać nam jednostki uczestnictwa, jeśli za nie oczywiście zapłacimy, ale też ma obowiązek odkupienia jednostek uczestnictwa od nas, jeśli tego zażądamy. Taka odkupiona jednostka jest następnie umarzana i nie może być już powtórnie sprzedana. Uczestnicy funduszu otwartego nie mogą zbywać jednostek osobom trzecim.

Fundusze zamknięte natomiast emitują certyfikaty inwestycyjne. I one działają już zupełnie inaczej niż jednostki uczestnictwa. Są to papiery wartościowe, na okaziciela, i z tego powodu mogą być już notowane na giełdzie i podlegają codziennie rynkowej wycenie na giełdzie.

Fundusze takie mogą inwestować np. w transakcje terminowe, waluty czy nawet udziały spółek z o.o., a więc produkty z mocy prawa niedostępne dla funduszy otwartych.

Co należy wziąć pod uwagę wybierając określony fundusz inwestycyjny?

- Jaki jest cel naszej inwestycji? To zasadnicza kwestia przy wyborze strategii inwestowania. Powinniśmy zastanowić się, czy chcę odkładać jedynie na tzw. czarną godzinę, czy na przykład na studia dla dziecka czy naszą emeryturę. W takiej sytuacji możemy dosyć łatwo określić okres trwania naszej inwestycji.

- Jaki powinien być zysk? Oczywiście już słyszę, jak każda z nas odpowiada, że najwyższy z możliwych 🙂 To dla mnie też jasne, ale akurat w przypadku funduszu, odpowiedź na to pytanie determinuje od razu ryzyko, jakie będziemy musieli ponieść. I wybór, czy zysk ma być przewidywalny czy raczej stabilny. Im wyższy zysk, ale też ryzyko, tym większy udział akcji powinniśmy wybrać. Jeśli wolimy bardziej przewidywalny, ale adekwatnie mniejszy zysk, większy powinien być udział np. obligacji.

- Na jak długo planujesz inwestycję? Odpowiedź na to pytanie pozwoli nam wywnioskować, jak duży udział akcji możemy mieć w swojej inwestycji. O ile myślimy o miesiącach to będą to raczej jedynie fundusze gotówkowe, ale jeśli już myślisz o okresie 5 lat to fundusze akcji są warte wzięcia pod uwagę.

- Jakie ryzyko jestem w stanie zaakceptować? Jeśli dasz radę żyć podejmując wysoki poziom ryzyka, za cenę wyższych wahań wartości (np. akcji) możesz oczekiwać też wyższych zysków. Jeśli jednak nie masz duszy ryzykanta, lepiej zdecydować się na stabilne, przewidywalne fundusze, nawet za cenę niższych zysków. Po co Ci dodatkowy stres. Ryzyko i jego wybór zwykle powiązany jest nie tylko z oczekiwaniami, ale też z czasem inwestycji. Im wyższe ryzyko i potencjalnie wyższy zysk, tym dłuższy powinien być czas inwestycji.

-

Ile ze swoich oszczędności mogę przeznaczyć na inwestycje? Doświadczenie pokazuje, że im mniejsza część wszystkich oszczędności jest przeznaczana na inwestycje, tym większe ryzyko jesteśmy zwykle w stanie zaakceptować 🙂

To podstawowe pytania przy wyborze tej formy inwestowania i wyborze odpowiedniego dla nas funduszu inwestycyjnego. Ja cały czas namawiam również, by lepiej nie inwestować wszystkich oszczędności w jeden fundusz. Zazwyczaj lepiej jest się zdecydować na kilka różnych inwestycji o innych okresach trwania, innych celach czy określonych zyskach.

Czy warto inwestować w fundusze? Na to pytanie każdy musi sobie odpowiedzieć sam. Jeśli nie potrafimy sami inwestować na giełdzie, nie mamy czasu i chcemy, że ktoś, kto sie na tym zna (przynajmniej powinien) zainwestował nasze pieniądze to oczywiście trafiamy w odpowiednie miejsce. Ale należy też pamiętać, że fundusze żyją z tego, że powierzamy im swoje oszczędności pobierając dosyć wysokie w Polsce prowizje, a zarządzający funduszami mogą się mylić, jak każdy inny inwestor, a rynek potrafi być nieprzewidywalny.

A na koniec dla rozluźnienia powagi postu i nawiązując do specjalistów w funduszach opowiem Wam eksperyment sprzed kilku lat. Dziennikarze „Pulsu Biznesu” postanowili wykorzystać fakt nieprzeciętnej inteligencji szympansów. I zaproponowali warszawskiej szympansicy Lucy pojedynek 🙂 A miał się on odbyć nie byle gdzie, a na giełdzie. Przeciwnikiem Lucy był Komitet Inwestycyjny złożony z analityków gazety. Wsparcia udzielali im internauci, którzy decydowali, które akcje zakupić. Na inwestycje przeznaczono 10 tys. złotych. Co wyniknęło z eksperymentu? Okazało się, że kiedy porównano kilkuletnie wyniki portfeli zarządzanych przez Lucy i portfeli zarządzanych przez specjalistów, wyniki portfela „zarządzanego” przez szympansa nie odbiegały od wyników funduszy zarządzanych przez specjalistów. Ups. Zdziwione?? Oczywiście opowiadam to z lekkim przymrużeniem oka. Wcale nie uważam, że szympansy inwestują na równi ze specjalistami w tej dziedzinie 🙂 I nadal uważam, że w inwestowaniu, zwłaszcza w akcje, ważne jest doświadczenie i wiedza. Opisany przeze mnie eksperyment był głównie akcją promującą gazetę i Dom Maklerski IDMSA, ale daje do myślenia, co?

Jeśli chcecie dowiedzieć się więcej o funduszach inwestycyjnych, zachęcam do ściągnięcia sobie darmowego poradnika ze strony BOSSA.PL.

Inwestujecie może w fundusze inwestycyjne? Jakie macie doświadczenie związane z nimi?

Fajnie, że coraz więcej kobiet pisze o ekonomii, finansach dla każdego 🙂

Zerknij sobie na strategię najmniej ryzykowną, przejęzyczenie 😉

Dzięki, poprawione 🙂

Bywam na giełdzie ale inwestuję małe pieniądze krótkoterminowo i w ryzykowne spółki, na jednej stracę, na drugiej zyskam ale w dłuższej perspektywie wychodzę na plus.

Każdy powinien mieć swoją własną strategię, dostosowaną do własnych warunków. Fajnie, że masz swoją i najważniejsze, że jesteś na plus 🙂