Zanim kupimy akcje jakiejkolwiek spółki, zawsze wcześniej powinnyśmy dokonać jej analizy. Zakładam, że żaden inwestor na serio podchodzący do inwestowania nie kupuje akcji na chybił trafił 🙂 Inwestorzy profesjonalni, czy też tacy indywidualni, jak ja czy Ty wykorzystują do zbadania swoich wyborów różnych metod. Dwie podstawowe to analiza fundamentalna i analiza techniczna. Dziś chciałabym opowiedzieć Wam, na czym opiera się analiza fundamentalna.

Analiza fundamentalna jest mi zdecydowanie bliższa w moich doświadczeniach na giełdzie, niż analiza techniczna. Być może większości z Was kojarzy się z nudnym zbieraniem informacji o danej spółce, z analizą dziwnych wskaźników czy zaglądaniem do raportów finansowych. No niestety nie obejdzie sie bez liczenia i wzorów. Ale nie wydaje mi się też, by nie był to sposób, którego nie da się zrozumieć. Myślę, że niejeden telefon czy sprzęt domowy ma bardziej skomplikowana instrukcję ( o telewizorze z bajerami czy pralce nie wspomnę) 🙂

Wielu inwestorów uważa, że w przypadku naszej rodzimej giełdy, którą uważa się za spekulacyjną, analiza ta nie jest w ogóle przydatna. To zdecydowanie subiektywne i pozostawiam to Waszej ocenie. Ja upodobałam sobie granie na spółkach DAX i opieram się między innymi na takiej analizie, uważając, że ma ona spory sens w przypadku mojego systemu inwestowania.

Na czym opiera się analiza fundamentalna?

Ogólnie mówiąc, analiza fundamentalna pozwala nam odpowiedzieć na pytanie: co kupić i ile dana spółka jest warta realnie. Pozwala nam ocenić, ile może być ona warta w przyszłości, bo przecież chcemy na niej zarobić. Wartość spółki, mówiąc już całkowicie kolokwialnie, określa nam jej zdolność (aktualną lub potencjalną przyszłą), do generowania gotówki. Nas nie interesują żadne zyski z przeszacowań czy inne kombinacje, które mogą być pięknie podane w raportach. Znajdziemy sporo spółek, które maja świetne księgowości i wykazują zyski, ale nie idą za tym przepływy pieniędzy. Rozumiecie? Nas interesuje prawdziwa wartość spółki, a nie ta, która wygląda super w papierach i dzięki której jej zarządy generują sobie dochody.

Od razu chcę zaznaczyć, że z analizy fundamentalnej nie dowiemy się, kiedy i za ile powinniśmy daną spółkę kupić i za ile sprzedać – tu więcej znaczenia ma już analiza techniczna. Dlatego większość inwestorów giełdowych korzysta głównie z tych dwóch analiz (ale nie tylko, bo wskaźników i metod do oceny firmy czy momentu wejścia na giełdę jest naprawdę wiele).

Można powiedzieć, że analiza fundamentalna (w przeciwieństwie do analizy technicznej) próbuje określić głównie przyczyny, a nie skutki. Robiąc potrzebną nam analizę i wycenę firmy, bierzemy pod uwagę między innymi:

- sytuację makroekonomiczną kraju (czy też regionu),

- możliwość rozwoju danej branży, z której pochodzi interesująca na firma,

- analizujemy prognozę zysków czy dywidend,

- dokonujemy analizy finansowej spółki (przepływy gotówkowe firmy, raporty finansowe),

- analizujemy wyceny akcji.

Podstawowym wskaźnikiem, jaki bierze się pod uwagę dokonując tej analizy jest wskaźnik ceny akcji do zysku (inaczej C/Z). Otrzymujemy go dzieląc cenę akcji (C) przez wartość zysku netto – przypadającą na jedną akcję (ang. EPS – earnings per share). Liczbowo można powiedzieć, że wskaźnik ceny do zysku opisuje nam kwotę, jaką trzeba zapłacić za nabycie jednej złotówki tzw. zysku księgowego spółki. Jest to szczególnie ważna informacja, wiedząc, że ewentualne dywidendy, jakie planuje wypłacać spółka, wypłacane są właśnie z zysku netto.

Drugim z najważniejszych wskaźników analizy fundamentalnej jest C/WK, czyli stosunek ceny rynkowej spółki do jej wartości księgowej.

1. Jak określić C/Z w praktyce?

W tabelach notowań giełdowych wskaźnik C/Z jest publikowany po prostu. Dla wskaźnika tego EPS oznacza zysk netto za ostatni rok (czyli ostatnie cztery kwartały). Ale uwaga! – te dane mają charakter zdecydowanie historyczny (potencjalna wartość czy zysk już się zdarzyła). My chcemy przecież otrzymać dodatnią stopę zwrotu z zakupu akcji, a więc ciekawi nas, jak będzie wyglądały wartości przyszłych wskaźników C/Z. Skąd wziąć taka informację? Najlepiej do wyżej wymienionego wzoru podstawić prognozowany przyszłoroczny zysk netto (czyli zysk w przyszłych czterech kwartałach). Tak otrzymany EPS nazywany jest jako wyprzedzający mnożnik zysków.

Jak to policzyć w praktyce? Zakładamy, że cena giełdowa naszej analizowanej spółki w poprzednim miesiącu wynosiła 10 PLN. Liczba akcji, jakie wyemitowała wyniosła 500 mln sztuk. W okresie ostatnich 4 kwartałów spółka wypracowała 200 mln zł zysku netto. A więc C/Z = 10 * 500 / 500 = 10.

Na wielkość tego wskaźnika wpływ maja dwa zasadnicze czynniki:wielkość ryzyka firmy i perspektywy wzrostu jej dochodów. I zakładam, że jasne jest dla nas, że im wyższy jest poziom ryzyka związany z daną spółką, tym niższy będzie poziom cen rynkowych akcji. A więc im wyższy jest poziom ryzyka, tym wskaźnik C/Z jest niższy. Natomiast wzrost wskaźnika informuje o tym, że inwestorzy są w stanie zapłacić za akcje danej spółki więcej niż poprzednio. Niski poziom może sugerować, że inwestycja jest korzystna, ponieważ firma osiąga spore zyski, a jej wycena rynkowa jest relatywnie niska. Zbyt niski poziom wskaźnika będzie dla nas sygnałem kupna – akcje spółki mogą być niedowartościowane, więc warto je nabywać. Opisanymi przeze mnie wskaźnikami przy zakupie akcji posługiwał się znany pewnie każdemu inwestorowi Benjamin Graham. Według niego powinniśmy wyszukiwać akcje takich spółek, których wartość wskaźnika C/Z nie przekracza 15, a wartość C/WK 1,5. Iloraz wskaźników C/Z i C/WK nie powinien zatem przekraczać 22,5.

I pisząc o interpretacji tego wyniku po raz kolejny przypomnę, że powinny nas interesować głównie przyszłe zyski spółki, a w mniejszym stopniu analiza na podstawie danych historycznych. W praktyce okazuje się, że wysoki wskaźnik C/Z niekoniecznie musi oznaczać, że dane akcje są drogie, a niski C/Z nie daje nam od razu sygnału do kupna akcji. Firma może mieć wysoki wskaźnik C/Z, gdyż inwestorzy oczekują znacznego wzrostu zysków w przyszłości, a to zdecydowanie warto ocenić jako pozytywną sytuację. Inna spółka w tej samej branży ma natomiast niski wskaźnik C/Z i mimo że może to sugerować, że mamy do czynienia z potencjalnie atrakcyjniejszą inwestycją, niski C/Z może oznaczać, że inwestorzy oczekują spadku zysków i dlatego nisko wyceniają akcje. I pod tym względem takie akcje nie są już wcale tanie. Według mnie bardzo ważna jest przy ocenie firmy wysoka dynamika zysków i rentowność. Spróbuj to również przeanalizować.

2. Jak określić C/WK w praktyce?

Jak już wspomniałam, drugim wartościowym wskaźnikiem analizy fundamentalnej jest wskaźnik C/WK, czyli stosunek ceny rynkowej spółki do jej wartości księgowej. Cenę rynkową określamy w taki sam sposób, jak pokazałam powyżej dla wskaźnika C/Z. Ale co z wartością księgową spółki ? Wartość księgowa spółki to różnica jej aktywów i zobowiązań, oznacza to więc, że wartość księgowa równa jest jej kapitałowi własnemu. A wartość kapitału własnego odczytujemy w podobny sposób, jak w przypadku zysku netto – jedyna różnica jest taka, że ów kapitał własny znajdziemy w publikowanym bilansie spółki po stronie pasywów, a nie w rachunku zysków i strat.

Czyli jak to policzyć w praktyce? Zakładamy, że dana firma posiada aktywa o wartości 100 000 PLN i zobowiązania o wartości 30 000 PLN. Spółka wyemitowała łącznie 5000 akcji i aktualnie 1 akcja firmy kosztuje 20 PLN. Cena rynkowa spółki równa jest więc 5000*20 PLN = 100 000 PLN. Aby wyliczyć wskaźnik C/WK powinniśmy wpierw określić wartość księgową spółki. Wiemy już, że WK = Aktywa- Zobowiązania. A więc WK wynosi 100 000 PLN- 30 000 PLN = 70 000 PLN. Otrzymane dane podstawiamy teraz do wzoru i otrzymujemy: 100 000 PLN/ 70 000 PLN = 1,4. Z założeń różnych opracowań (np. w książce B. Grahama „Inteligentny Inwestor” – polecam!) spółka jest warta uwagi, jeśli C/WK <1,5 , czyli w przeprowadzonym przez nas przykładzie powinniśmy więc przeanalizować ją bardziej, by przekonać się, czy faktycznie (wg nas!) opłacałoby się zainwestować w jej akcje.

Podsumowując temat wskaźników, dodam, że według wspomnianego wyżej Grahama powinniśmy selekcjonować akcje takich spółek, których wartość wskaźnika C/Z nie przekracza 15, natomiast wartość C/WK 1,5. Iloraz wskaźników C/Z i C/WK nie powinien więc przekraczać 22,5.

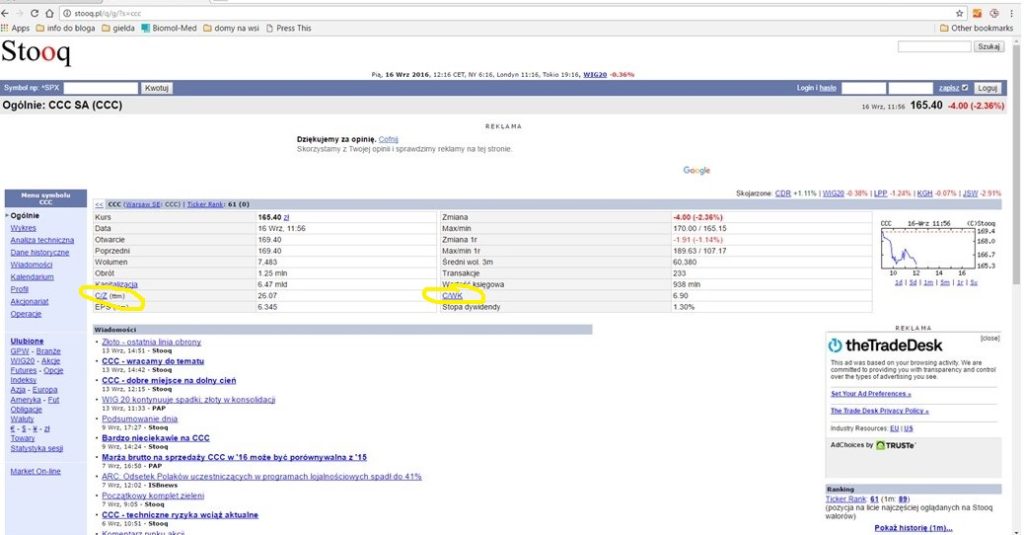

Wskaźniki te możecie oczywiście zobaczyć na większości portali finansowych. Nie musicie ich samodzielnie liczyć „na piechotę”. Większość podstawowych danych dotyczących spółki jest dostępna bez problemu, jak wartość księgowa, wskaźniki, wolumen itp., co pokazuje poniższe zdjęcie z przykładową spółką CCC (butki – specjalnie dla Was 🙂 ), na portalu stooq.pl.

Czy wskaźniki to jedyne elementy analizy fundamentalnej?

Istnieją różne inne wskaźniki stosowane w analizie fundamentalnej i wierzę, że bez problemu wybierzecie sobie taki, jaki Wam będzie odpowiadał najbardziej, jednak analiza ta to nie tylko wskaźniki. Najważniejsza jest firma i jej produkt. Wczujcie sie w niego, zastanówcie się, jakie ma szanse na rozwój, czy sami go używacie, czy go znacie.

Warto też wiedzieć, kto kieruje daną firmą. Sprawdź, jak bardzo zaangażowane jest kierownictwo firmy w jej prowadzenie, jaką mają strategię, jakie plany. Co już zostało zrealizowane z wcześniejszych planów. Warren Buffett powiedział „staram się kupować akcje firm, które są na tyle wspaniałe, że nawet idiota może nimi pokierować. Prędzej czy później do tego dojdzie”. [Tweet „staram się kupować akcje firm, które są na tyle wspaniałe, że nawet idiota może nimi pokierować. Prędzej czy później do tego dojdzie. Buffett”] No właśnie… Rozumiecie? 🙂

Zebraliśmy już tyle informacji i co dalej? Wiemy już, że chcemy kupić akcje danej spółki, ale kiedy to zrobić? Oczywiście dokładny moment zdecydowanie lepiej określić za pomocą innych metod, np. analizy technicznej, jeśli ktoś ją stosuje (ja się przyznaję, że mam do niej stosunek raczej zdystansowany i nie uważam, że jest niezbędna do inwestowania, aczkolwiek czasem z niej korzystam), ale w tym momencie warto choć określić, w jakim momencie cyklu koniunkturalnego jesteśmy.

O cyklach koniunkturalnych więcej możesz przeczytać w poście Byki i niedźwiedzie, czyli o cyklach na giełdzie

Określanie cyklu koniunkturalnego to taka analiza fundamentalna, ale dotycząca gospodarki, a nie konkretnej firmy. I ważne, by to zrobić, bo jeśli mamy aktualnie bessę, to mimo świetnych wyników w analizie nasza spółka pewnie też będzie spadać (ale może wolniej niż inne firmy). Jeśli mamy hossę – cudownie, bo jest duża szansa, że nasza upatrzona spółka będzie rosła prawdopodobnie szybciej od innych.

No i jeszcze jedno na koniec. Żadna analiza oczywiście nie uchroni nas od potencjalnych strat, bo albo sami możemy popełnić gdzieś jakiś błąd, albo rynek może niejednokrotnie zaskoczyć, ale przyłożenie się do analiz zdecydowanie pozwoli zminimalizować ryzyko.

A jak Wy wybieracie swoje spółki? Stosujecie jakąś metodę czy może podpieracie się prognozami analityków?

1 komentarz do “Analiza fundamentalna, czyli jak wybrać właściwą spółkę?”